有些朋友对二哥说,二哥,我感觉汇算清缴我没什么需要调整,我工资都是合理的,符合税法要求可以100%列支的,与工资相关的福利费、工会经费、职工教育经费也是未超过比例使用。资产这块呢,我也没什么加速折旧,折旧年限也没有低于税法规定,所以我也没什么调整。

我说有一项你肯定要调整,那就是业务招待费。纵观纳税调整明细表,业务招待费应该说没有那个单位不会不发生吧。这个费用是发生必调整。

《中华人民共和国企业所得税法实施条例》第四十三条规定,企业发生的与生产经营活动有关的业务招待费支出,按照发生额的60%扣除,但最高不得超过当年销售(营业)收入的5‰。

我们知道招待费是是一项非常正常的商业做法?

为什么国家税法要规定只能按发生额的60%的扣除呢?为什么不能全额扣除呢?

这是出于国家税收利益的需要,也是出于商务招待和个人消费难以明确区分的特性,非常容易被滥用,借鉴国外很多国家的通行做法,规定按60%扣除,同时设置了一个最高扣除比例。

当然,业务招待费的发生也要符合税前扣除的一般条件和原则,比如必须是商业活动正常和必要的,和经营活动是相关的,如果无法为业务招待费提供足够有效的材料证明其真实性,也是不得扣除的。

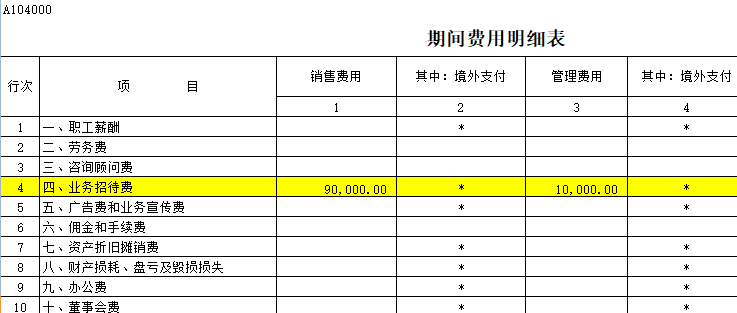

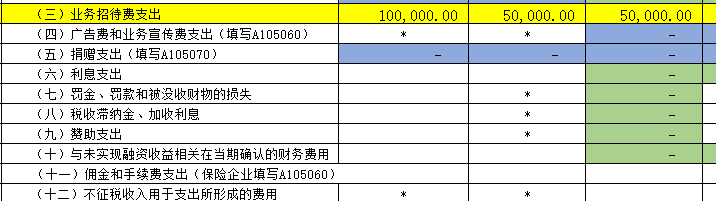

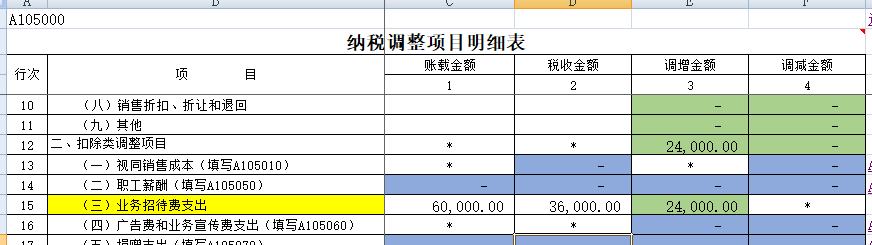

二哥税税念公司2024年销售收入1000万,发生的与生产经营有关的业务招待费支出10万。

借:管理费用-业务招待费 1万

借:销售费用-业务招待费 9万

贷:银行存款 10万

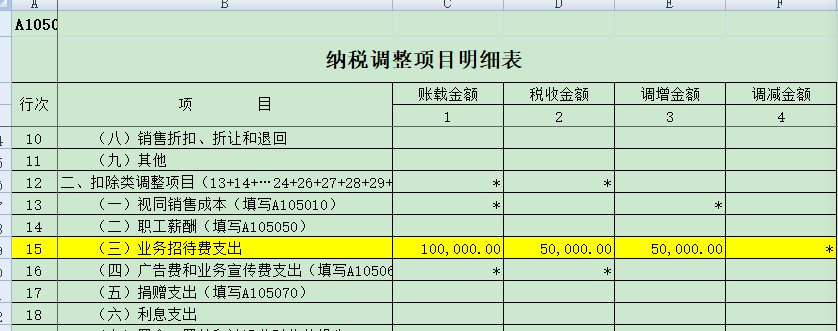

账载金额=10万

2024年扣除限额:1000万*5‰=5万

业务招待费发生额的60%=10万*60%=6万

所以,分析一下,2024年业务招待费准予扣除的金额就是5万,也就是税收金额就是5万。

纳税调整10万-5万=5万。

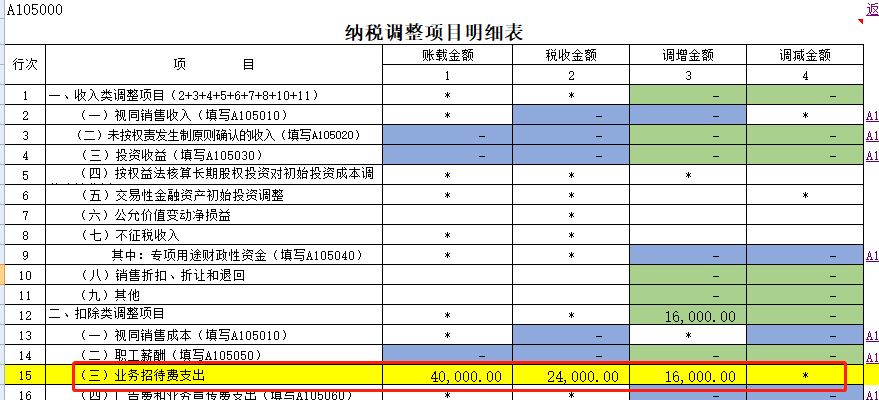

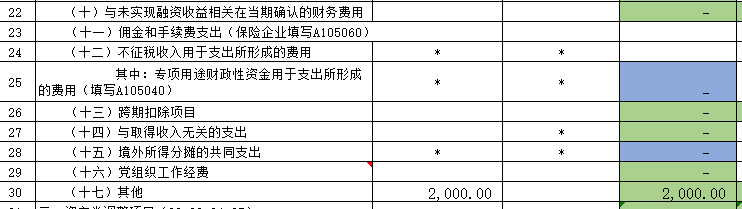

那么如果2024年发生的与生产经营有关的业务招待费支出4万呢?账载金额为4万。

2024年扣除限额:1000万*5‰=5万

业务招待费发生额的60%=4万*60%=2.4万

所以,分析一下,2024年业务招待费准予扣除的金额就是2.4万,也就是税收金额就是2.4万。

纳税调增4万-2.4万=1.6万

当然,你发生的所有业务招待费都要和生产经营相关,而且要取的合法规范的扣除凭证,这里主要就是指的发票。

二哥税税念公司2024年销售收入1000万,发生的与生产经营有关的业务招待费支出10万,但是其中有2万元未取得合法合规的发票。

未取得发票的2万元不得税前扣除,在进行汇算调整。业务招待费账载金额=10-2=8万。

2024年扣除限额:1000万*5‰=5万

业务招待费发生额的60%=8万*60%=4.8万

所以,分析一下,2024年业务招待费准予扣除的金额就是4.8万,也就是税收金额就是4.8万。

纳税调整=8万-4.8万=3.2万。

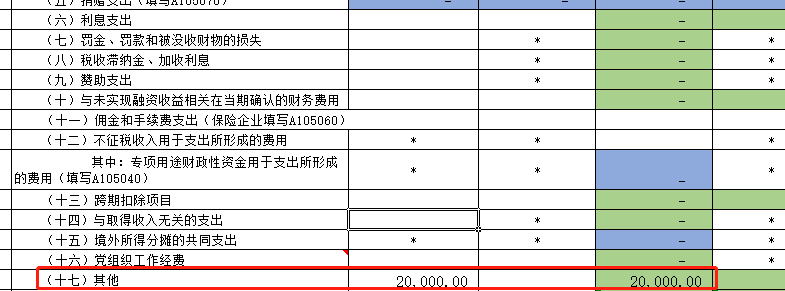

同时,未取得发票的2万也需要做全额纳税调增,我们放到A105000第30行的其他。

很多人会发现,这样调整,业务招待费的账载金额和会计核算金额就不一致了,所有也有另外一种调整思路。

那就是先算出可以税前扣除的业务招待费就是4.8万。在业务招待费栏次我们还是正常调整(10万的60%和1000万*5‰=5万孰小填写税收金额5万)。

差额的部分0.2,我们放其他栏次调整。

日常经营中,我们经常要重视的风险一个是么有合规发票的招待费的调整,也就是上面的案例。

还有就是把本属于业务招待费的内容计入到其他项目,特别是会议费或者业务宣传费。

因为这两个费用的扣除比例是不同的,会议费是可以全额扣,业务宣传费不超过销售收入15%也都能扣,所以如果错误计入,会导致少交所得税的风险。

如果汇算发现这个问题,我们首先要还是要调整招待费金额,然后再和税收金额比例,最后算出正确的调整数。

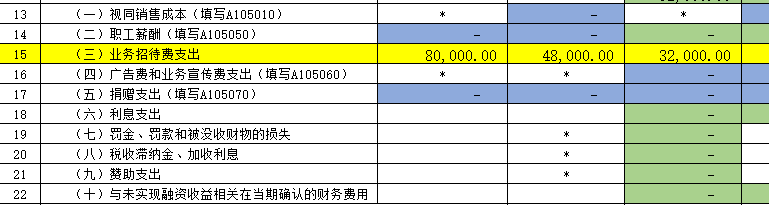

二哥税税念公司2024年销售收入1000万,发生的与生产经营有关的业务招待费支出4万。汇算时候发现,有笔计入2万计入会议费的实质上是业务招待费。

那么这个时候,我们就要调整纳税人计入当期损益的业务招待费金额了。

账载金额=4万+2万=6万

2024年扣除限额:1000万*5‰=5万

业务招待费发生额的60%=6万*60%=3.6万

所以,分析一下,2024年业务招待费准予扣除的金额就是3.6万,也就是税收金额就是3.6万。

纳税调整6万-3.6万=2.4万。

其实业务招待费调表,表格的填写是很简单的。

我们关键要注意的风险就是不要把属于业务招待费的计入其他科目而少调整了,这个其实日常我们在账务处理时候就要注意,尽量核算准确,不要等到汇算时候才来处理。其次对于计入业务招待费的,还要关注业务的真实合理性,是否有混入与企业无关的个人支出,是否取得合规的扣除凭证,如果有类似情况都应该先调整账载数据,保证后面调整的可靠性。

不管是税法还是会计准则,其实都么有对招待费具体范围给与明确的界定。

但是我们在日常共工作中一般认为招待费的范围是

1、因企业生产经营而宴请业务单位人员的开支(烟酒茶等)

2、因企业生产经营而赠送业务单位的礼品

3、因企业生产经营而邀请旅游参观费、交通费

4、因企业生产经营而支付业务单位人员差旅费等

而其实最多的也是日常发生的宴请的餐费,对于扣除凭证,自然是必须取得合规发票,其实我们日常财务报销最多的计入业务招待费的发票就是餐饮费的发票,以前我们看到的最多的餐饮费发票都是定额发票、通用机打发票,营改增之后,很多餐饮企业都上了增值税发票管理新系统,他们就可以开具增值税普通发票、增值税电子普通发票、增值税普通发票卷式发票。

现在数电发票已经逐步普及。

当然取得餐饮费发票并不是都计入业务招待费,计入什么费用需要根据费用的性质来定。

如果是企业为经营业务的需要而支付的应酬费用,也叫交际应酬费,主要包括为餐饮、香烟、水、食品、正常的娱乐活动等,计入业务招待费没问题。

如果是逢年过节等员工聚餐的情况,参与餐饮活动的人员全部是企业员工,这种当然不能计入业务招待费,应计入职工福利费。

如果是出差期间的按标准给的餐补,如果当地要求提供发票为依据,那么这个计入差旅费即可。

当然还可能计入会议费等科目,总之计入什么科目核算不是管看取得什么发票,还更要看业务的本质,实质性的要件和形式要件结合起来看。

值得警醒的是企业千万不要买餐饮费普通发票来进成本,少交企业所得税,很多企业年底没成本,就向一些酒店餐饮公司买发票,当然不是为了抵扣进项税,餐饮发票也没法抵扣,就用来计成本。

发票票面是真的,但是业务是假的,张冠李戴的发票,其实就是虚开。我们知道餐饮行业有大量个人消费者,这些公司就有很多发票富余出来,这些富余的发票就有人买,查验发票是真发票,但是背后的业务支支撑,实质性要件都是没有的。

对于大量的餐饮发票税务局其实就是看合理性,发票肯定是真的,但是业务是否真实税务局可能还不能按照每笔来判断(毕竟你老板个人消费的、买的富裕发票的都是真发票),所以整体还是把握的合理性,这个合理虽然么有定量比例标准,但是可以和同行业或者你自己企业的行业特点以及收入、利润水平挂钩做出综合分析。

总之,招待费的调整是必须的,发生必然有调整,我们首先不能忘记调整,其次我们要加强核算的准确性,核算准确才能保证调整的准确,要严格区分招待费和办公费、宣传费等,不要把混入导致少调的情况。