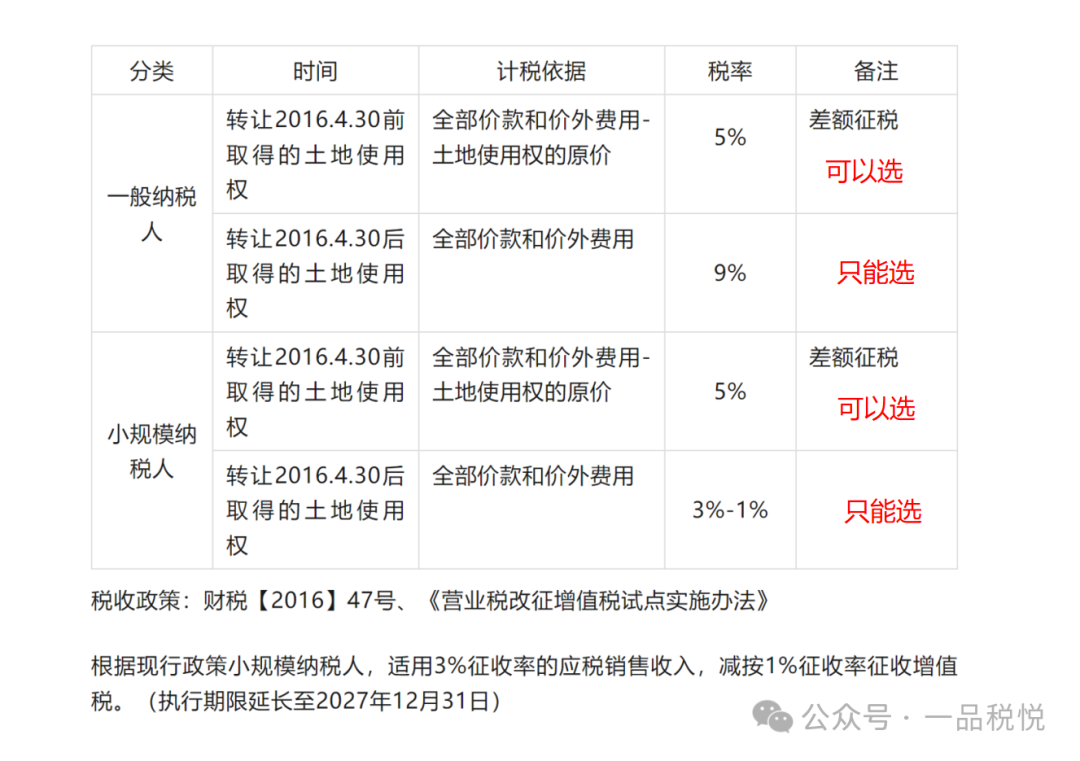

一、一般纳税人转让土地使用权

1.转让2016年4月30日前取得的土地使用权,可选择适用一般计税方法,一般计税应纳增值税 = 全部价款和价外费用 ÷(1 + 9%)× 9%。也可以按选择适用5%的征收率差额简易计税,简易计税应纳增值税 =(全部价款和价外费用-取得该土地使用权的原价)÷ (1 + 5%)× 5%。

2.一般纳税人转让2016年5月1日后取得的土地使用权,则只能采用一般计税方法。除房地产企业转让开发的土地可以抵减销售额外,其他企业不能抵减销售额。根据《国家税务总局关于发布〈房地产开发企业销售自行开发的房地产项目增值税征收管理暂行办法〉的公告》(国家税务总局公告2016年第18号)规定,房地产开发企业中的一般纳税人销售自行开发的房地产项目,适用一般计税方法计税,按照取得的全部价款和价外费用,扣除当期销售房地产项目对应的土地价款后的余额计算销售额。这里只规定了房地产公司销售自行开发房地产项目可以适用土地差额扣除,其他没有差额扣除的文件依据。

二、小规模纳税人转让土地使用权

1.小规模纳税人转让2016年4月30日前取得的土地使用权,可以选择按3%的征收率全额计税,全额计税应纳增值税 = 全部价款和价外费用 ÷(1 + 3%)× 3%,优惠期间减按1%征收。也可以选择采用5%的征收率差额计税。差额计税应纳增值税 =(全部价款和价外费用 - 取得该土地使用权的原价)÷ (1 + 5%)× 5%。

2.小规模纳税人转让2016年5月1日后取得的土地使用权,只能适用3%的征收率全额计税,优惠期间减按1%征收。

所以,转让土地使用权适用的增值税税目为“销售无形资产”。纳税人转让土地使用权,增值税税率为9%。

三、差额征税能否开具专票?

根据国家税务总局公告2016年第23号第四条第二款规定,纳税人适用差额征税政策,差额部分能否开具增值税专用发票,取决于差额征税中对此有无禁止性规定:如果明确不得开具专用发票的,则不得开具;未有规定的,则准予开具。

国家税务总局公告2016年第14号:一般纳税人转让其2016年4月30日前取得(不含自建)的不动产,可以选择适用简易计税方法计税,以取得的全部价款和价外费用扣除不动产购置原价或者取得不动产时的作价后的余额为销售额,按照5%的征收率计算应纳税额。

财税〔2016〕47号:纳税人转让2016年4月30日前取得的土地使用权,可以选择适用简易计税方法,以取得的全部价款和价外费用减去取得该土地使用权的原价后的余额为销售额,按照5%的征收率计算缴纳增值税。

纳税人转让不动产、土地使用权,税法均未禁止差额部分不得开具专用发票,因此可以享受差额征税的同时,全额开具增值税专用发票。

四、实务案例:

甲公司为一般纳税人,2015年出资6000万元(不含增值税)取得的A地块,2025年因开发新项目急需资金周转,评估作价8000万元(不含增值税),将A地块转让给乙公司(一般纳税人)。请问甲公司销售该地块如何缴纳增值税?

那么,差额征收方式下,如何开票呢?购买方能抵扣的进项税额是多少?先留给大家去思考一下吧,咱们后面会揭晓答案!后面会连续三期分享“差额征税差额开票,差额征税全额开票”等相关内容,欢迎大家持续关注!